▲은행권에서 사상 최대 실적을 이어나가고 있는 가운데 일각에서는 금리장사를 하고 있다는 비판도 제기되고 있다. (사진=연합뉴스)

[관련기사]

은행권, 최대실적행진에 ‘표정관리’

예금금리 제자리, 대출금리만 올라

“원칙대로 했을 뿐 꼼수 없다” 항변

올해 3분기 4대 시중은행(우리·하나·국민·신한은행)들의 성적표는 눈부셨다.

먼저 우리은행은 3분기 누적 당기순이익이 1조9034억원을 기록했다. 이는 지난해 동기 대비 38% 증가한 것. 작년 당기순이익이 1조5121억원인데 올 3분기 만에 이를 훌쩍 뛰어넘었다.

KEB하나은행 또한 2015년 은행 통합 이후 3분기 누적 기준 사상 최대 실적을 달성했다. 올 3분기 5655억원을 포함한 누적 연결당기순이익이 1조7576억원에 달했다. 이는 전년 동기 대비 16.1%(2444억원) 늘어난 수치다.

KB국민은행의 3분기 누적 당기순이익은 전년 동기 대비 12.9% 증가한 2조793억원이다. 3분기 당기순이익은 여신성장과 금리와 환율 하락 영향으로 유가증권 관련 이익과 파생상품 및 외화환산 관련 이익이 확대되면서 전분기 대비 9.5% 증가한 7260억원을 기록했다.

신한은행도 호조세다. 3분기는 6447억원으로 전분기 대비 4.0% 줄었지만 누적당기 순이익은 1조9165억원으로 전년동기 대비 13.0% 늘었다.

이처럼 은행들이 사상최대 실적 행진을 이어가고 있는 까닭은 이자수익 덕분이다. 한정태 하나금융투자 연구원은 최근 보고서를 통해 “2018년 들어서도 은행들의 순이익은 서프라이즈를 연출하면서 예상치보다 좋은 실적을 보여주고 있다”며 “이러한 실적 증가의 기저는 이자이익”이라고 분석했다.

정부가 가계대출을 죄고 있지만 SOHO 등 중소기업이 대출이 살아나면서 대출증가세가 이어지고 있어 하반기에도 증가율은 다소 둔화되겠지만 이러한 흐름은 유지될 전망이라고 내다봤다.

실제로 은행 실적 공시에 따르면 우리·KEB하나·KB국민·신한은행의 1∼3분기 총 이자이익은 16조7635억원이다. 지난해 같은 기간(1조5787억원)과 비교 시 무려 10.4%나 증가한 수준이다.

특히 예대금리차(예금-대출간 금리차이)는 곧 이자이익 상승으로 이어지고 있다. 예대금리차는 매년 확대되고 있으며 여기서 마진이 발생, 은행들이 돈을 벌어들이고 있는 구조다.

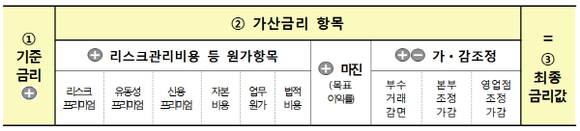

▲모범규준에 따른 금리결정체계. (자료=금감원)

예대마진 ‘깜짝 실적’…시선 따가워

하지만 이를 바라보는 시선이 곱지 많은 않다. 은행들이 예금금리는 묶어 놓은 채 대출금리만 높여서 이자놀이를 하고 있다는 지적이 제기되고 있는 것.

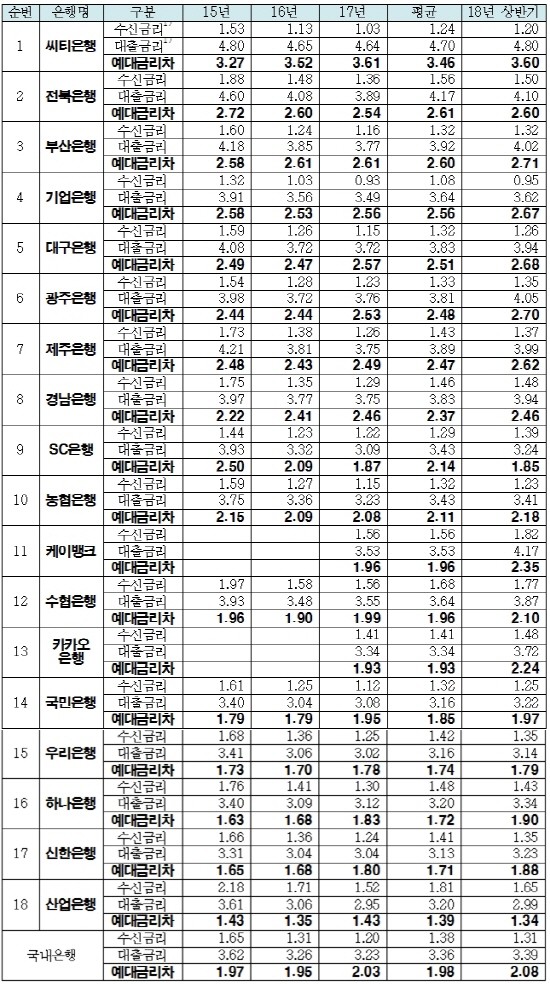

김정훈 의원(자유한국당)이 금융위원회로부터 제출받은 ‘2015년~2018년 6월까지 은행별 예대금리차 및 수익내역’에 따르면 4대 은행을 포함 기업·농협·산업·부산·씨티·대구·경남·SC·수협·광주·전북·제주·카카오은행·케이뱅크 등의 전체 평균 예대금리차는 올해 6월 기준 2.08%다.

이들 은행들의 평균 예대금리차는 2015년 1.97%, 2016년 1.95%, 2017년 2.03%로 증가 추세다. 사정이 이러다보니 2015년~2018년 6월까지 국내은행들이 벌어들인 예대마진 수입은 총 109조1432억원에 이른다.

2015년 29조1631억4900만원, 2016년 30조1719억9200만원, 2017년 32조5408억2400만원, 올해 상반기까지 예대마진 수입은 17조2672억9400만원으로 매년 조 단위로 급증하고 있다.

김정훈 의원은 “올해 상반기 가계부채(신용)가 1493조2000억원으로 국민들은 원리금 상환에 힘들어하고 있는데, 은행들은 지난 4년간 최고 예대금리차로 109조원이라는 천문학적 예대마진 수입을 올리고 있다”며 “은행들이 국민들의 가계 빚으로 금리장사를 한다고 밖에 볼 수 없는 것”이라고 꼬집었다.

▲2015~2018년 6월까지 연도별 국내 은행별 예대금리차 현황(단위 : %). (자료=김정훈 의원실)

은행들 “이자놀이 아니라 대출 파이 커진 것”

이처럼 은행들이 수익을 쌓아가고 있지만, 금리인하 요구에는 인색해 비판을 받고 있다.

금리인하 요구권은 은행여신거래기본약관에 의해 대출실행 이후 차주의 신용상태가 개선된 경우 금융회사에 대출금리 인하를 요구할 수 있는 권리를 말한다.

대출자가 금융회사 영업점을 찾아 신용등급 개선, 승진, 은행 우수고객 선정 등 신용상태 개선 관련 증빙서류를 제출하고 금리인하를 신청하면, 금융사가 이를 심사해 금리인하 여부를 결정한다.

그러나 이학영 의원(더불어민주당)의 국감자료에 따르면 은행에서 감면금리 축소로 금리인하요구권을 무력화시키고 있는 것으로 드러났다.

우리·하나·국민·신한은행 등 4대 은행의 2017년 금리인하요구권 산정결과, 차주의 신용등급이 상승했음에도 임의로 감면금리를 축소한 건수가 194건이었고, 차주들의 대출금액 총액은 1348억원에 달한 것으로 집계됐다.

대출금리는 기준금리에 가산금리 즉 리스크관리비용 등 원가항목을 더하고 영업상황에 따른 우대금리 등의 추가 적용을 거쳐 확정되는데, 감면금리는 본부 및 영업점 조정 가감금리에 해당된다.

즉, 차주의 신용도가 상승했음에도 불구하고 은행들이 제멋대로 감면금리를 줄여 금리인하 혜택을 받지 못하게 한 것이라는 얘기다.

이학영 의원은 “일부은행을 대상으로 2017년 한 해 만 조사했는데도 상당한 문제점이 나왔다”며 “금융감독원이 전체 은행권을 대상으로 전수조사에 들어가야 한다”고 촉구하기도 했다.

금융소비자단체에서는 기준금리와 달리 가산금리는 은행들이 리스크·유동성·신용 프리미엄, 자본비용, 업무원가, 법적비용, 마진 등을 따져 각 행별로 자율적으로 산정함에 따라 결과적으로 금리가 올라가고 있다며, 투명성을 확보한 금리 산출 확인 제도가 필요하다고 입을 모으고 있다.

▲(사진=연합뉴스)

한편, 은행들은 다소 억울한 표정이다.

시중은행 한 관계자는 CNB에 “대출금리는 당국에서 워낙 규제를 하고 있고 시장에서 경쟁상황이다 보니 실질적으로 은행들이 임의로 올려서 많이 받을 수 없다”며 “이익이 증가한 것은 자산의 볼륨이 커지고 가계대출이 늘었기 때문”이라고 밝혔다. 대출 규모가 크게 증가하면서 수익이 늘어난 것이지 ‘이자놀이’를 한 것은 아니라는 얘기다.

이 관계자는 “고객이 금리인하요구권 요건에 해당되면 정해진 기준에 따라 시스템적으로 운영되고 있기 때문에 주관적·고의적으로 누구는 인하 해주고 안해주고 그렇게 할 수 없는 구조”라며 “금융당국으로부터 은행별로 연중 감시를 받고 있는 상황에서 굳이 그럴 필요가 없다”고 잘라 말했다.

(CNB=이성호 기자)

![[연중기획-기업과나눔(150)] 소상공인·자영업자와 동행…KB국민은행의 ‘상생 일기’](https://www.cnbnews.com/data/cache/public/photos/cdn/20250414/art_1743654039_176x135.jpg)

![[4·2 재보선] 기초단체장 5곳, 국민의힘 1·민주 3·혁신 1](https://www.cnbnews.com/data/cache/public/photos/cdn/20250414/art_1743644271_176x135.jpg)

![[비즈&Art⑤] 삼성카드의 디자인 경영, 지구촌 흔들다](https://www.cnbnews.com/data/cache/public/photos/cdn/20250414/art_1743578903_176x135.jpg)